摘要:受到疫情刺激,全球企業數字化和云應用進程將進一步加快,微軟的業務結構帶來了一種“近水樓臺先得月”的優勢。尤其是在規模或將突破萬億美元的云計算市場,微軟正在逐步贏得先機。

貝瑞研究聲明:文中觀點基于歷史及公開數據,僅供交流探討,不作為直接投資建議,歡迎關注和轉發。

今年三月以來、新冠肺炎疫情在全球疫情蔓延以及股市巨震改變了人們看待科技公司的方式。眼前的一些趨勢是被動形成的,比如遠程辦公、在線娛樂;另一些趨勢則是原本就在發展的,并且還處在早期階段,比如云計算。

如果有那么幾家大型科技公司可以同時受益于這兩種趨勢、并被人們看好,微軟(代碼:MSFT)便是其中之一。

在過去幾個月,科技巨頭微軟(Microsoft)引領納斯達克綜合指數創出新高,因此投資者堅持投資微軟是明智的。

圖注:微軟近一年股價表現

一、看好微軟的四個理由:

1、云變革才剛剛開始,而微軟早已“上車”。

簡單而言,云計算就是將數據存儲從本地設備中轉換至更大的遠程空間。這是計算機領域一個全球性的深刻變化,而它才剛剛起步。

云計算的預期市場規模有多大? 2019年10月下旬,美國國防部宣布,微軟贏得其累計價值100億美元的云計算業務合同。華爾街對于這一金額的描述是“冰山一角”。他們認為,未來數年,美國國防部與其他機構轉向云計算的進程,將創造一個1000億美元以上的市場機遇。

咨詢公司Gartner數據顯示,2018年全球云計算市場規模達到3058億美元,較2017年的2602億美元增長17.52%。根據Gartner預計,到2020年全球云計算市場規模將達到4114億美元。2016年至2020年全球云計算市場規模復合增長率為16.99%。以此推算,全球云計算市場將在數年后突破萬億美元規模。

微軟能捕獲多少市場份額呢?根據咨詢公司Gartner統計,2018年,公共云計算服務市場中占據份額最大的是亞馬遜云服務,約占47.8%;其次是微軟,約占15.5%。微軟之后是阿里巴巴、谷歌和IBM,份額分別只有7.7%、4%和1.8%。

圖片來源網絡

這組數據表明,未來絕大多數的市場機遇將由亞馬遜和微軟瓜分。而贏得國防部巨額合同,無疑是微軟強勁增長勢頭的一次證明,也必將有利于微軟云技術的品牌效應。

微軟股價(MSFT)近五年來走勢。 來源:finance.yahoo.com

實際上,根據微軟發布的2019財年(截至2019年6月30日)年報,其云計算平臺Azure 在過去一年實現了72%的營收增長。同時,當年微軟商業云業務(一個更為綜合的概念)營收增長43%,達到381億美元。也就是說,商業云業務已經占到總營收的30%以上。

2020財年第三財季(今年一季度),微軟實現營收350億美元,同比增長15%。其中,智能云業務部門收入123億美元,同比27%。云業務帶來的收入已經占到35%。

微軟2019財年報告中還披露了一項關鍵數據:商業云業務2019年的毛利潤率擴大至63%。相比之下,亞馬遜AWS利潤率在25%至28%之間。

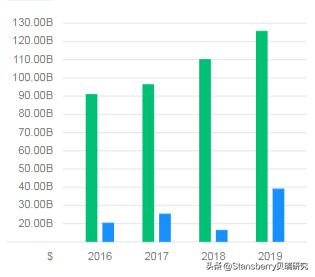

微軟近四年來營收(綠)和利潤(藍)增長情況。來源:finance.yahoo.com

2、協同效應。

從2016年開始,微軟股價進入了一個快速上升的階段,勢頭一直延續到今天。盡管云計算為公司前景指明了新方向,但它更像是微軟已有綜合業務的一種“催化劑”,提高了微軟各項業務之間的化學反應。

微軟財報中,其“商業云業務”包含office 365、Azure、LinkedIn和 Microsoft Dynamics 365的商業化部分,以及其他與云相關的業務。提醒一下,我正是在裝有windows操作系統和Office軟件的電腦上寫下這些文字的。

受到疫情刺激,全球企業數字化和云應用進程將進一步加快,微軟的業務結構帶來了一種“近水樓臺先得月”的優勢。這也體現在最新財報中,2020財年第三財季,微軟調整后凈利潤同比增長22%,均略高于市場預期。除了云業務營收高速增長,生產力與商業流程業務部門、個人計算業務部門的營收也分別增長15%和3%。

微軟近四個財季預期每股收益(EPS)。 來源:barrons.com

相比之下,AWS占亞馬遜所有運營利潤的71%,微軟利潤則沒有如此依賴云計算業務——至少目前階段還沒有。

3、穩定的凈資產收益率(ROE)。

簡單而言,ROE可以衡量一家公司“賺錢”能力的強弱。微軟業務的協同效應無疑增強了其盈利能力。

數據上來看,微軟過去十二個月的滾動ROE為42.80%。如果這是20%的ROE是一家公司賺錢能力強的標志,那么微軟ROE高出這一標準一倍多。

別忘了,微軟這家市值超過1.4萬億美元的科技巨頭已經有45年的歷史。上世紀90年代,它曾經創下人類歷史上市值新高,本世紀初互聯網泡沫破滅沒有打倒它。這樣一家“爺爺級”的科技公司,還能夠保持如此之強的盈利能力,足以證明其投資價值。

4、優秀的管理層。

2014年上任的微軟CEO薩提亞·納德拉為這家老牌公司帶來了全新的活力。股票投資傳奇人物彼得·林奇2019年年底接受《巴倫周刊》專訪時,就將納德拉列為他最喜歡的CEO之一(他還喜歡“克萊斯勒復興者”李·艾柯卡)。

納德拉為微軟指明了新的方向,那就是云計算。在他的帶領下,微軟商業云業務營收增速是全球云計算市場增速的兩倍多,其與亞馬遜AWS的市場份額差距正在被縮小。

二、風險因素:當心科技股“擁擠交易”

如果與五大科技股FANNG橫向對比——尤其是與亞馬遜和奈飛相比——微軟目前大約30倍的預期市盈率并不會顯得太高。但風險在于,美股自三月低點大幅反彈的過程中,市場分化 程度進一步加劇。投資基金過度集中于少數幾家大盤科技股,這在推高指數的同時,也形成的“擁擠交易”。

另一方面,由于新冠疫情對美股大公司盈利的影響尚未完全體現出來,隨著接下來一兩個財報季的到來,更多關于盈利的壞消息仍有可能導致美股從目前水平大幅下跌。

綜上所述,由于全球云計算的光明前景,微軟可能再度成為一家“老樹開新花”式的成長股。不過,投資者應該考慮到當前科技股估值偏高、美股市場可能再次探底的風險。