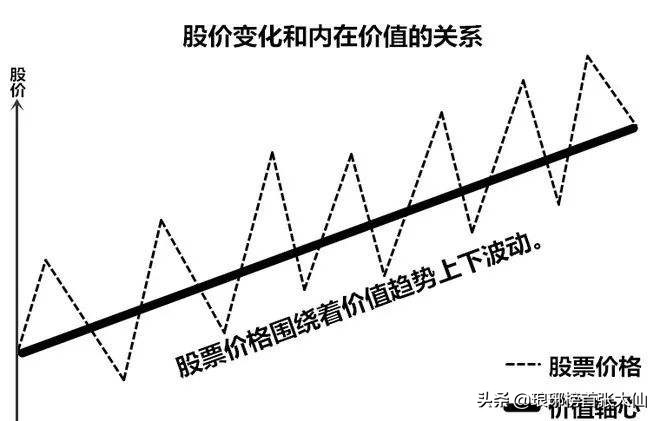

我們都知道,在股市里估值決定價值,價值決定股價!

價值越高的股票往往估值越低,機會越大;

價值越低的鬼獒往往估值非常高,風險非常大;

所以,光看股價是沒有用的,因為股價的高低不能夠反應出估值的高低,也就無法體現出價值的高低,自然也沒有任何的說服力。

真正要懂的一定是如何分辨估值,因為它決定了價值。

對于估值來說,最簡單、最直接、也是最有效的分析方法就是通過市盈率進行判斷。

今天,我們就著重說一下介紹下市盈率!

股市里的市盈率到底是什么?它有哪些種類呢?

市盈率是一個總稱,英文縮寫為Price Earnings Ratio,簡稱P/E或PER,而它又被區分為三大種類:

1、市盈率(動),動態市盈率=現價/全年“預估”每股收益。

2、市盈率(靜),靜態市盈率=現價/前一年的每股收益率。

3、市盈率(TTM),也叫滾動市盈率,滾動市盈率=現價/前12個月的收益總和。

那么,如何來解釋這三種市盈率呢?我們用三個舉例來說明:

①市盈率(動)的例子:

假設某上市公司的2019年第一季度的利潤為5個億,而后面2019年的Q2~Q4利潤并沒有落實,這個時候,動態市盈率就會以一個預估的方式推算出2019年全年的利潤為2019年一季度凈利潤*4,從而通過公式動態市盈率=現價/全年“預估”每股收益來計算出一個結果。

②市盈率(靜)的例子:

假設2019年才剛剛開始,那么計算一家公司市盈率(靜)的時候就會以前面2018年的利潤作為計算方式,既現價/(2018年一季度每股收益*4)

③市盈率(TTM)的例子:

假設2019年過去了4個月,那么計算該公司市盈率(TTM)的方法就是通過用過去4個季度數據計算當前估值,也就是2018年的Q2~Q4利潤+2019年Q1利潤計算出當前上市公司的市盈率TTM數值;

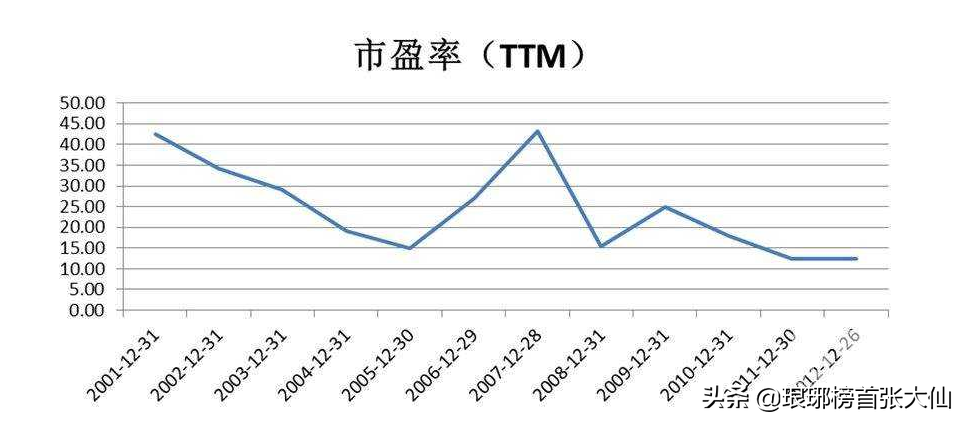

結論:綜合三種市盈率的利弊來看,滾動市盈率TTM采取的是過去4個季度的財務數據,能夠更充分、直接地表現出當前一個大周期里的情況,不但彌補了季節性產生的客觀差異,還可以避免預測性市盈率的不確定性。

所以,市盈率(TTM)其實更受到廣大投資者的追捧和信賴,運用得也更多,更廣泛!

對于市盈率判斷估值我們需要有一個認識,那就是“簡單”,卻又沒那么“簡單”!

其實通過市盈率來判斷高估、低估的方法很簡單,但又不那么“簡單”!

簡單的是,一些隨手可以查到的數據就可以體現出一只個股或者指數的估值!

但不簡單的是,不同的數據在不同的情況,不同的板塊,不同的個股上,有著完全天差地別的差異。

就好比,普通的市盈率判斷數據是這樣的:

- PE在0-13 左右:即表示價值被低估;

- PE在14-20左右:即表示處于正常水平;

- PE在21-28左右:即表示價值被高估;

- PE在28以上 :即反映股市出現投機性的泡沫;

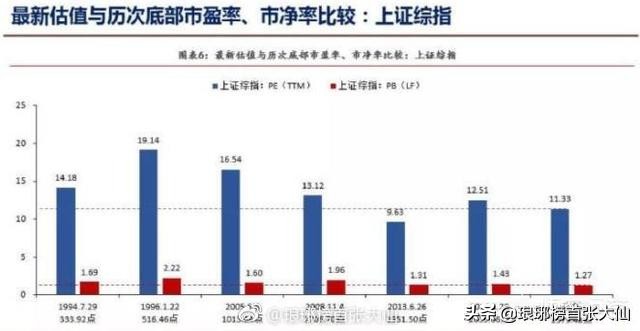

就拿A股的上證綜指來說,即使如此。從1991年A股成立以來,我們經歷了許多次的大級別熊市,而每一次,只要上證綜指的市盈率(TTM)低于20倍就是處于一個合理正常的水平,低于13倍就是超跌,嚴重低估水平,這對于普通的判斷來看,完全沒有毛病!

這就是我所謂的“簡單”,一個數據就可以說明問題,不需要你動腦子,只需要你做一個參考。

可是,如果我們換一個市場,拿美國的標普500指數來進行參考,得出的答案就完全不同了。

我們可以看到,美國股市從1900年~2009年的歷史里,同樣出現了許多次的牛市和熊市周期,并且出現了所謂的高估、風險、合理、以及低估周期。

但是對照著PE在14-20左右即表示處于正常水平,以及PE在21-28左右即表示價值被高估的判斷準則,就顯得不那么恰當。

例如,A股在1996年516點階段性大底的時候只有19倍的市盈率,而在美國19倍的市盈率可能已經達到了高風險的區域,這就是完全不同的結果。

所以,同樣的數據在不同的國家,不同的金融市場,得出的結果是完全不同的。這就是我所謂的“不簡單”!

這個“不簡單”不僅僅體現在不同的金融市場上,而且在同一個金融市場里的不同板塊、不同行業同樣也是如此!

對于像銀行、地產、以及建筑等產業來說,它們的未來利潤和空間是看得見的,也是非常穩定的,所以我們可以發現,這個時候他們的行業平均市盈率就非常低,大量處于10倍左右,甚至以下。

這個時候利用PE在14-20左右即表示處于正常水平的標準去評判顯然不對。

同樣的,對于那些互聯網、新能源、以及人工智能這類的有無限可能和發展空間的行業來說,它們的利潤增幅以及受關注程度,甚至對于未來發展的貢獻是相對較高的,所以行業的平均市盈率也會有所提高。

這個時候利用PE在21-28左右即表示價值被高估的標準去判斷可能又是錯誤的。

這就是“不簡單”的又一個原因!

個股也是如此!

如何真正通過市盈率(TTM)來判斷估值呢?

說到這里,大家就一定會問,如何才能夠真正通過市盈率(TTM)來判斷估值呢?其實,方法是有的,那就是“重個股”,“重周期”!

“重個股”,既然我們知道了不同的市場,不同的行業,甚至不同的個股,參考的標準是不同的,那么我們就直接了當從個股出發,這就直接免去了一些不必要的麻煩。

“重周期”,既然我們知道短期的一些數據無法保證一個可靠性,那么我們就可以通過一個較長周期里的數據來分析,得出一個估值的正確、有效性。

舉兩個例子來說明!

案例一,銀行股:

我們都知道銀行股市盈率普遍非常低,所以用傳統的數據無法判斷出它是否真的高估,還是低估。這個時候,就可以通過“重個股”和“重周期”的策略來應對。

就好比在2009到2019年的十年里,銀行股的10年平均市盈率(TTM)為7.59倍左右,歷史最低市盈率(TTM)為4.37倍。

那么超過10年平均市盈率(TTM)7.59倍越多,其實就意味著風險越大;

而越接近歷史最低市盈率(TTM)為4.37倍,其實代表的就是估值越低,機會越多;

這個時候,10年的一個大周期指標,具體到了銀行板塊的個股上,就會比那些單一的、官方的市盈率判斷價值數據更可靠,也更貼合!

案例二,新能源個股:

同樣的,我們找了一只新能源板塊里的一只個股作為舉例!

1、找到一個大周期的數據,可以是3-5年,可以是5-10年,周期越長,參考的價值越高;

2、然后找出它的大周期中位線數據,例如是10年的平均市盈率(TTM)38.21倍;

3、找出大周期的歷史最低市盈率(TTM)數據為16.69倍;

最后通過同樣的方式進行分析和判斷,跌破大周期中位平均值,即為正常,越接近歷史最低數據越表示低估、低估高價值。

反之,離開中位平均市盈率(TTM)上方越多,表示估值越高、風險越大、機會越小;

這就不需要再次引用“PE在21-28左右即表示價值被高估”,以及“PE在28以上即反映股市出現投機性的泡沫”的指標來進行判斷了。

結果更有說服力,也更能符合各個領域和行業的特性!

結論:

市盈率真的是一個好指標,看似簡單,但卻非常“不簡單”!

大部分的投資者根本“看不懂”市盈率,是因為根本沒有用心去看,去學習,去思考,總是停留在一個表面上,這是不行的。

越是簡單的,往往越是有效,你只有把簡單的東西吃透了,對你的投資水平和認知才會有很好的提升!

PS:不過重點要記住,一切的參考都是以業績能夠保持穩定盈利為基礎的,否則數據將不具備參考價值!

就好比下方圖中的某只個股的市盈率(TTM),一會突破了萬點估值,一會變為了負值,這樣的數據就是不具備參考價值的,也沒有研究的必要性。

專欄

大仙說投資:A股15年實戰經驗!

作者:瑯琊榜首張大仙

299.9幣

67人已購

查看