近日,高瓴旗下專(zhuān)攻二級(jí)市場(chǎng)投資的基金管理平臺(tái)HHLR Advisors,公布了13F文件。截至2022年二季度,HHLR在美股市場(chǎng)總持倉(cāng)市值為47億美元,約合人民幣320億元,共持有64只股票。

縱觀近兩年,HHLR的美股投資規(guī)模一直在逐漸調(diào)整,一方面是考慮市場(chǎng)環(huán)境變化的積極求變,一方面是受高瓴投資理念的“內(nèi)因”影響,通過(guò)主動(dòng)調(diào)倉(cāng)而優(yōu)化配置。

1、調(diào)倉(cāng)求變

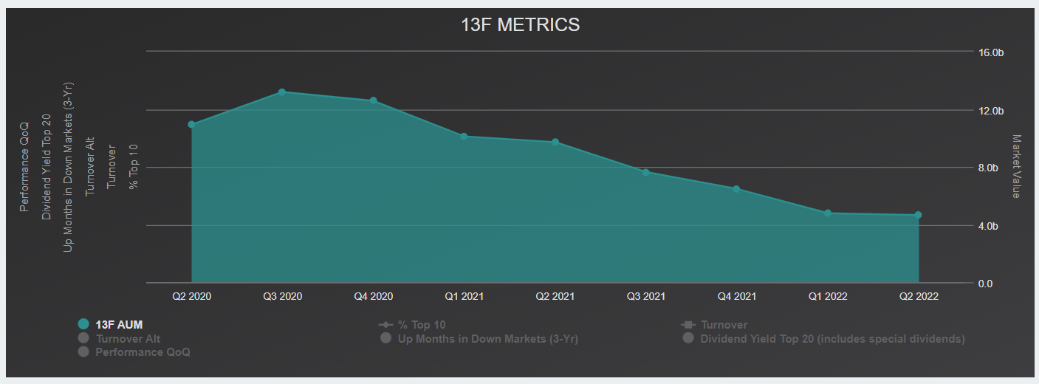

HHLR持倉(cāng)規(guī)模變化 數(shù)據(jù)來(lái)源:whalewisdom

觀察HHLR披露的13F文件可以發(fā)現(xiàn),自2020年二季度以來(lái),高瓴的美股投資規(guī)模在升至百億美元規(guī)模后,最近四個(gè)季度呈現(xiàn)逐漸平滑下降的趨勢(shì),依次為97億美元、76.5億美元、64.7億美元、47.7億美元、47億美元。

HHLR的持倉(cāng)規(guī)模,與近兩年來(lái)美股的市場(chǎng)走勢(shì)有著緊密的聯(lián)系。數(shù)據(jù)可見(jiàn),2021年末以來(lái),標(biāo)普500指數(shù)出現(xiàn)下跌,波動(dòng)幅度較大。隨著市場(chǎng)下行,高瓴HHLR也采取了調(diào)倉(cāng)策略,賣(mài)出了一些前期已經(jīng)獲利的股票。

2020年1月-2022年6月標(biāo)普500指數(shù) 圖源:雪球

不過(guò),投資規(guī)模的縮減并不等同于投資業(yè)績(jī)的虧損,只有基金組合的凈值才能反應(yīng)最終的業(yè)績(jī)表現(xiàn)。比如,從2021年三季度到2022年二季度,HHLR的持股規(guī)模由97億美元變化為47.7億美元,就有傳聞稱(chēng)“高瓴美股虧損近50%”。

對(duì)此,有市場(chǎng)觀察者指出,“50%其實(shí)是規(guī)模的變化,不是虧損。這個(gè)數(shù)據(jù)最大的意義在于,證明高瓴已經(jīng)在美股大幅調(diào)倉(cāng)了。”

從高瓴近兩年的持倉(cāng)情況與調(diào)倉(cāng)動(dòng)態(tài)中,亦可以看出其背后的持倉(cāng)特征與邏輯。

第一:長(zhǎng)期重倉(cāng)中概股,看好中國(guó)公司和中國(guó)市場(chǎng)的潛力。

根據(jù)13F文件,HHLR的2022年二季度前十大重倉(cāng)股依次為:百濟(jì)神州、京東、賽富時(shí)、DoorDash、SEA冬海集團(tuán)、唯品會(huì)、傳奇生物、阿里巴巴、貝殼、大全新能源,其中7只是中概股;二季度,HHLR整體持倉(cāng)中中概股占比達(dá)到64%。

回顧2020年,當(dāng)年三季度,在高瓴的美股持倉(cāng)中,前十大重倉(cāng)股分別是:ZOOM、百濟(jì)神州、京東、阿里巴巴、愛(ài)奇藝、拼多多、UBER、泰邦生物、好未來(lái)、貝殼。

可以看出,高瓴對(duì)重倉(cāng)中概股的態(tài)度依然堅(jiān)定。同時(shí),具備長(zhǎng)期價(jià)值創(chuàng)造能力的標(biāo)的,始終在HHLR的重倉(cāng)行列中。

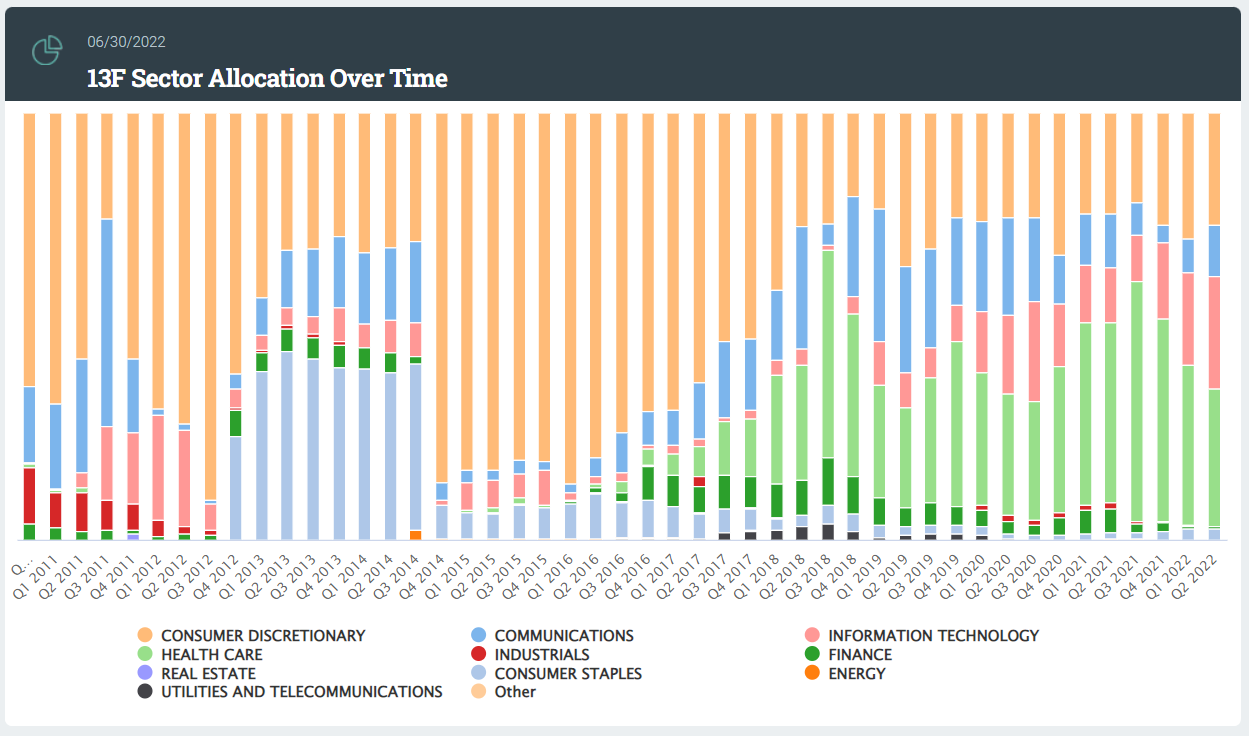

第二:重倉(cāng)投入醫(yī)療賽道。從公開(kāi)數(shù)據(jù)看,早在2017年,高瓴HHLR就開(kāi)始加大對(duì)醫(yī)藥醫(yī)療行業(yè)的配置,目前依舊占據(jù)較重的倉(cāng)位。

2020年,HHLR的持倉(cāng)組合中,重點(diǎn)配置了生物科技、醫(yī)療制藥領(lǐng)域的企業(yè)。當(dāng)年三季度,在其89只個(gè)股中,生命健康領(lǐng)域的企業(yè)達(dá)到了47席。其中,三季度新進(jìn)的約20家企業(yè)中,有10家都是生物制藥領(lǐng)域的企業(yè)。到了今年,醫(yī)藥醫(yī)療仍然是高瓴的重倉(cāng)方向之一。

HHLR持倉(cāng)行業(yè)變化 數(shù)據(jù)來(lái)源:whalewisdom

第三:在保持醫(yī)藥醫(yī)療重倉(cāng)配置的同時(shí),逐漸加大對(duì)科技行業(yè)、新能源的配置。

目前,科技和新能源成為HHLR的重點(diǎn)投資方向。譬如,今年二季度高瓴在繼續(xù)重倉(cāng)持有賽富時(shí)、SEA、DoorDash和Coupang的情況下,還買(mǎi)入了亞馬遜、微軟等科技公司。

新能源方向上,HHLR又新進(jìn)買(mǎi)入了特斯拉和晶科能源控股,加倉(cāng)大全新能源。

“變”與“不變”,在文學(xué)表達(dá)中是一對(duì)“反義詞”,但在投資市場(chǎng)中,則是一組“相關(guān)量”。縱觀HHLR近年的持倉(cāng)歷程,雖然持倉(cāng)個(gè)股有變化,長(zhǎng)期的投資理念卻依然不變。

從外到內(nèi),調(diào)倉(cāng)背后的必然性

今年,美股的外部環(huán)境整體不太樂(lè)觀。

在通脹高企和美聯(lián)儲(chǔ)加息的雙重沖擊下,持續(xù)上漲了10多年的美股今年出現(xiàn)回調(diào),道瓊斯、標(biāo)普500和納斯達(dá)克二季度都下跌超過(guò)10%。

泥沙俱下的大市面前,就連巴菲特似乎也“撐不住”了。8月6日,巴菲特旗下公司伯克希爾·哈撒韋交出了近20年來(lái)表現(xiàn)最差的半年業(yè)績(jī)——虧損超過(guò)437.55億美元,約合人民幣近3000億。

BG(柏基資本)方面也表示,寬松的貨幣、被抑制的需求和供應(yīng)鏈問(wèn)題加劇了惡性通貨膨脹,最具破壞性的是,俄烏沖突帶來(lái)的巨大影響。這一系列問(wèn)題造成了嚴(yán)重的短期后果。

外部環(huán)境的高度波動(dòng),也驅(qū)使著HHLR在持倉(cāng)配置上尋找新的機(jī)會(huì)。

在HHLR增持和新進(jìn)的股票中,涵蓋了多家科技和新能源龍頭公司。比如,二季度,大全新能源進(jìn)入HHLR的十大重倉(cāng)股。未來(lái),隨著碳排放問(wèn)題受到國(guó)際重視,新能源取代密集型能源是長(zhǎng)期趨勢(shì),而大全新能源是一家光伏制造企業(yè),擁有全球領(lǐng)先的多晶硅生產(chǎn)技術(shù)。

從本質(zhì)上講,這種“隨機(jī)應(yīng)變”的持倉(cāng)變化,是高瓴基于長(zhǎng)期投資理念的必然舉措。

“人、生意、環(huán)境和組織”是高瓴核心的投資框架之一。如果把研究洞察、投資配置和提供解決方案看作高瓴的“產(chǎn)品”,那么“人、生意、環(huán)境和組織”則構(gòu)成了高瓴的“生產(chǎn)方式”。

以“人”的維度來(lái)看,高瓴對(duì)百濟(jì)神州8年來(lái)的持續(xù)投資便是一次經(jīng)典案例。

2014年,高瓴投資百濟(jì)神州時(shí),國(guó)內(nèi)推動(dòng)生物制藥產(chǎn)業(yè)發(fā)展的政策還未出現(xiàn),許多創(chuàng)投機(jī)構(gòu)對(duì)中國(guó)本土生物制藥企業(yè)持“觀望”態(tài)度。在這種情況下,百濟(jì)聯(lián)合創(chuàng)始人王曉東及其團(tuán)隊(duì)對(duì)科研的執(zhí)著追求和嚴(yán)謹(jǐn)態(tài)度給高瓴留下了深刻印象。在此之后,高瓴從A輪融資開(kāi)始“ALL IN”支持百濟(jì)神州。

百濟(jì)神州董事長(zhǎng)、聯(lián)合創(chuàng)始人兼首席執(zhí)行官歐雷強(qiáng)曾提到,高瓴對(duì)于百濟(jì)神州持續(xù)不斷的支持,早已超越了單純資金投資范疇。高瓴通過(guò)多方面、及時(shí)有效的支持,幫助百濟(jì)神州從一家創(chuàng)新藥研發(fā)公司,轉(zhuǎn)變?yōu)榧邪l(fā)、生產(chǎn)、銷(xiāo)售一體化的綜合型企業(yè)。

“重倉(cāng)中國(guó)”則是“環(huán)境”維度的代表范例。高瓴看好中國(guó)的產(chǎn)業(yè)升級(jí)趨勢(shì)與廣闊市場(chǎng)潛力,重倉(cāng)布局中國(guó)這個(gè)“大環(huán)境”的總體思路,也從未發(fā)生改變。

在HHLR二季度的美股持倉(cāng)中,中概股市值占比達(dá)到64%。同時(shí),在十大重倉(cāng)股中,有7只是中概股。而二季度增持最多的個(gè)股中,前五位有四只都是中概股,分別是阿里巴巴、大全新能源、貝殼和拼多多,唯一一只非中概股還是騰訊支持的Sea。

傳統(tǒng)的投資策略是“人+生意”的二維象限視角,而高瓴把“環(huán)境”和“組織”納入到框架中,從而納入了時(shí)空維度,構(gòu)成了“人、生意、環(huán)境和組織”的投資框架,相當(dāng)于“四維”。

正如劉慈欣在《三體》中所著:“在四維空間中看三維,不僅能看透三維物體的無(wú)限細(xì)節(jié),更能看到三維物體的過(guò)去、現(xiàn)在、未來(lái)。”同樣的,在面對(duì)股票市場(chǎng),只有看深、看長(zhǎng)、看遠(yuǎn),才能夠鎖定長(zhǎng)期的投資效果。

與此同時(shí),在變化的系統(tǒng)中理解投資,高維思考,低維行動(dòng),才能真正發(fā)揮“人、生意、環(huán)境和組織”這一投資框架的潛力。

就比如,在投資騰訊這門(mén)生意上,外界覺(jué)得高瓴是“賭贏了”。事實(shí)上,在那個(gè)節(jié)點(diǎn),論誰(shuí)都無(wú)法判斷即時(shí)通訊業(yè)務(wù)這門(mén)生意會(huì)有多大影響力。那么,憑什么“賭贏”的是高瓴?

根本原因在于,高瓴在投資之前進(jìn)行了大量的基礎(chǔ)調(diào)研,最終篤定:只要是為社會(huì)瘋狂創(chuàng)造價(jià)值的企業(yè),它的收入、利潤(rùn)早晚會(huì)兌現(xiàn),社會(huì)最終會(huì)給它長(zhǎng)遠(yuǎn)的獎(jiǎng)勵(lì)。以此為準(zhǔn)繩,高瓴挖掘出了眾多具備潛力的行業(yè)與公司。

或許是受巴菲特護(hù)城河理論的啟發(fā),高瓴還提出了“動(dòng)態(tài)護(hù)城河”的概念,由于傳統(tǒng)的護(hù)城河普遍是存在生命周期的,“動(dòng)態(tài)護(hù)城河”則要求企業(yè)家們要不斷創(chuàng)新,不斷地瘋狂地創(chuàng)造長(zhǎng)期價(jià)值。本質(zhì)上,是豐富實(shí)戰(zhàn)經(jīng)驗(yàn)輔以深度的思考,沉淀出了“人、生意、環(huán)境和組織”這一理念,最終又反哺高瓴在投資決策上的“效率”。

有趣的是,高瓴也好,巴菲特、BG也罷,這些看似在各自領(lǐng)域“獨(dú)自造車(chē)”的投資機(jī)構(gòu),從更高的維度上看,在投資理念上始終是“同行”的:他們深耕專(zhuān)業(yè)、“看長(zhǎng)看遠(yuǎn)”、布局中國(guó),并抱著樂(lè)觀的態(tài)度與變化共舞。

3、與變化共舞

事實(shí)證明,在投資動(dòng)作上,BG(柏基資本)、巴菲特與高瓴有著許多相似之處。

最新披露的2022年美股二季度持倉(cāng)報(bào)告顯示,BG的持倉(cāng)市值合計(jì)975.08億美元,較上季度末的1426.54億美元下降了約31%,同樣存在著“調(diào)倉(cāng)”的趨向。

二季度,BG的持倉(cāng)也做了許多調(diào)整,主要表現(xiàn)為增持113家公司,新進(jìn)買(mǎi)入28家,減持186家公司,清倉(cāng)33家。

對(duì)投資機(jī)構(gòu)而言,適當(dāng)?shù)恼{(diào)整是為了以更好的組合配置來(lái)運(yùn)行。2013年,BG開(kāi)始持續(xù)買(mǎi)入特斯拉,2017年成為特斯拉的第二大股東。持倉(cāng)期間特斯拉的股價(jià)有10次下跌超30%,但柏基對(duì)外表示從未拋售。直到2020年特斯拉股票不斷攀高,柏基開(kāi)始減持。但截至特斯拉2020年的半年報(bào),柏基仍位居第四大股東,7年獲利超過(guò)10倍,浮盈超過(guò)200億美元。

“敢于下注”也是投資機(jī)構(gòu)們的共同特征。根據(jù)13F文件,二季度,巴菲特前十大重倉(cāng)股持倉(cāng)占比為87.5%,高瓴則為73%。而B(niǎo)G持有歐萊雅股票的時(shí)間長(zhǎng)達(dá)45年,持倉(cāng)亞馬遜17年,持倉(cāng)騰訊12年。

相似投資動(dòng)作的背后,是相似的底層理念。

BG認(rèn)為,只有通過(guò)相當(dāng)長(zhǎng)的時(shí)間去跟蹤研究具體公司,才能清晰地看清一家公司的競(jìng)爭(zhēng)優(yōu)勢(shì)。因此,柏基的很多項(xiàng)目都是從上市前就開(kāi)始關(guān)注,上市之后才跟進(jìn)。這也決定了BG對(duì)于成長(zhǎng)類(lèi)資產(chǎn),以及對(duì)中國(guó)這個(gè)“成長(zhǎng)中的市場(chǎng)”的重視。

比如,BG旗下柏基中國(guó)基金,成立于2008年11月,偏重成長(zhǎng)類(lèi)中國(guó)資產(chǎn),投資范圍以互聯(lián)網(wǎng)公司、健康醫(yī)療以及消費(fèi)為主。2020年,柏基宣布正式接管英國(guó)信托基金,并將其投資范圍從泛亞洲改為“ALL IN中國(guó)”,改名為“中國(guó)成長(zhǎng)信托。截至2021年5月,該基金總規(guī)模達(dá)2.82億英鎊(約合人民幣25.3億元),該基金也布局了眾多中國(guó)互聯(lián)網(wǎng)、科技類(lèi)公司。

可以說(shuō),投資機(jī)構(gòu)雖然有著“迥然相異”的投資環(huán)境,但卻形成了“不謀而合”的投資理念。他們對(duì)自身理念的秉持,恰如高瓴對(duì)“人、生意、環(huán)境和組織”投資框架的內(nèi)化,從而擁有足夠的認(rèn)知與把握,敢于將資金長(zhǎng)期押注于少數(shù)股票上。

更難得可貴的是,無(wú)論是巴菲特、BG,抑或是高瓴等投資機(jī)構(gòu),無(wú)論市場(chǎng)如何波動(dòng)調(diào)整,都在積極求變,尋找行業(yè)和市場(chǎng)的價(jià)值增量。正是對(duì)自身投資理念的篤定,給了他們穿越周期的底氣,令他們?cè)诖蠖鄶?shù)時(shí)候保持樂(lè)觀,與變化共舞。

查理·芒格曾說(shuō),“要是知道我會(huì)死在哪里就好啦,我將永遠(yuǎn)不去那個(gè)地方。”價(jià)值投資的意義也在于此:在變化中深入研究,不斷為風(fēng)險(xiǎn)定價(jià),做出最有價(jià)值的判斷。“人、生意、環(huán)境和組織”這一投資框架,則是高瓴為風(fēng)險(xiǎn)定價(jià)的重要基石。

西方投資人常說(shuō)一句話:“在過(guò)去的100年里,是樂(lè)觀主義者帶領(lǐng)著美國(guó)的股市走到了今天。”

“悲觀主義者可能猜對(duì)了當(dāng)下,但樂(lè)觀主義者卻能夠贏得未來(lái)”;“別人貪婪我恐懼,別人恐懼我貪婪。”可以說(shuō),樂(lè)觀的心態(tài)底色、專(zhuān)業(yè)的研究框架和深刻的投資理念,共同撐起了這些處變不驚的精彩斷言。

又或許,保持樂(lè)觀與專(zhuān)業(yè),和變化時(shí)刻共舞——才是投資者們贏得未來(lái)的秘訣。